压缩空气储能正从示范应用向产业化初期迈进

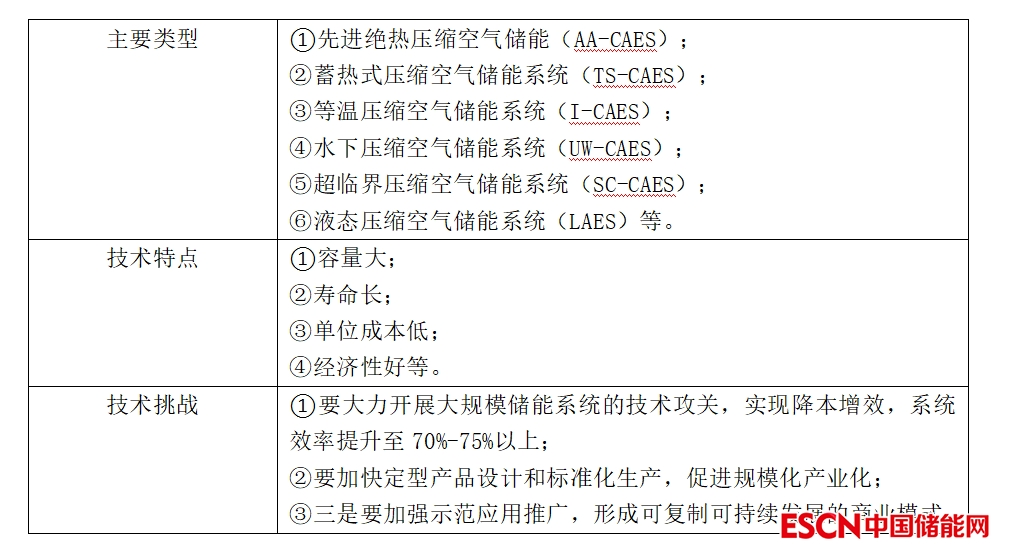

压缩空气储能(CAES)是一种可以实现大容量和长时间电能存储的电力储能系统,具有容量大、寿命长、单位成本低、经济性好等优势,在系统能效得到进一步提升后,有望成为继抽水蓄能后第二大适合GW级大规模、长时储能的技术。压缩空气储能包括传统压缩空气储能和先进压缩空气储能,涉及到先进绝热压缩空气储能(AA-CAES)有6种(见表1)。CAES系统还可以根据热储能的处理方式分为非绝热CAES系统(D-CAES)和绝热CAES系统 (A-CAES),也可以按位置分为地上式和地下式。《“十四五”新型储能发展实施方案》提出,要把百兆瓦级压缩空气储能关键技术作为技术攻关重点方向之一,这对压缩空气储能无疑是重要机遇和挑战。而近日工信部等五部门联合印发的《加快电力装备绿色低碳创新发展行动计划》把加快压缩空气储能装备的研制工作列入行动计划中,这同样是电力装备中的关键核心技术攻关内容之一。

表1 压缩空气储能的分类、特点及挑战图片

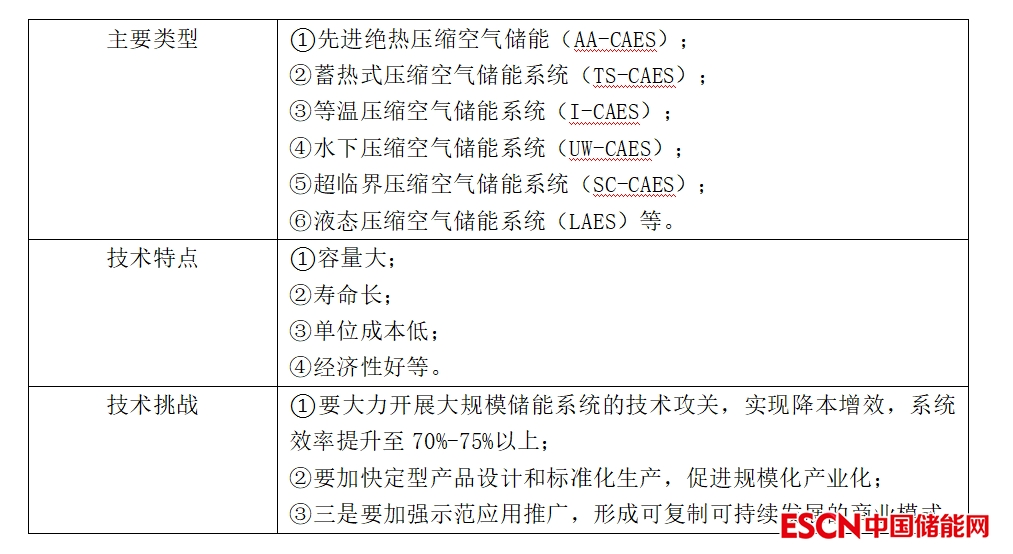

系统效率的提升以及成本的下降,是压缩空气储能商业化发展的基础。从全球已建成和在建的压缩空气项目来看,储能系统已经从兆瓦级向十兆瓦级和百兆瓦级不断升级,而系统规模增加后,单位投资成本将持续下降,系统规模每提高一个数量级,单位成本下降可达30%左右,同时系统效率亦不断提高,如今先进压缩空气储能系统效率已经逼近60%左右。我国2022年已经立项规划规模最大的1GW压缩空气项目,为葛洲坝能源重工参与的江西九江瑞昌市调频调峰电站项目。目前我国已建和立项的压缩空气储能项目见表2。

表2 我国已建和立项的压缩空气储能项目图片

来源:中国化学与物理电源行业协会储能应用分会(CESA)产业政策研究中心

国内陆续进行了压缩空气、超临界压缩空气、液态压缩空气储能项目的研发与建设,总体研发能力已处于国际领先水平,虽比欧美起步晚,但发展速度较快。根据《2022储能产业应用报告》统计分析,2021年全球新增压缩空气储能项目装机功率共191MW,占比1.4%;而中国新增高达190MW,占比2.6%。尽管我国压缩空气储能技术取得了不断进步,但未来还面临技术与成本挑战。

不过有研究评估认为,随着其他长时储能技术的日益成熟,地质限制和有限的成本降低潜力似乎可能使CAES竞争力削弱,除非液态空气储能被证明是一个主要例外,否则CAES不太可能在美国或全球的电网规模储能中发挥重要作用,但中国有利的选址条件和政策支持可望让中国成为全球压缩空气储能系统部署的主要推动力。

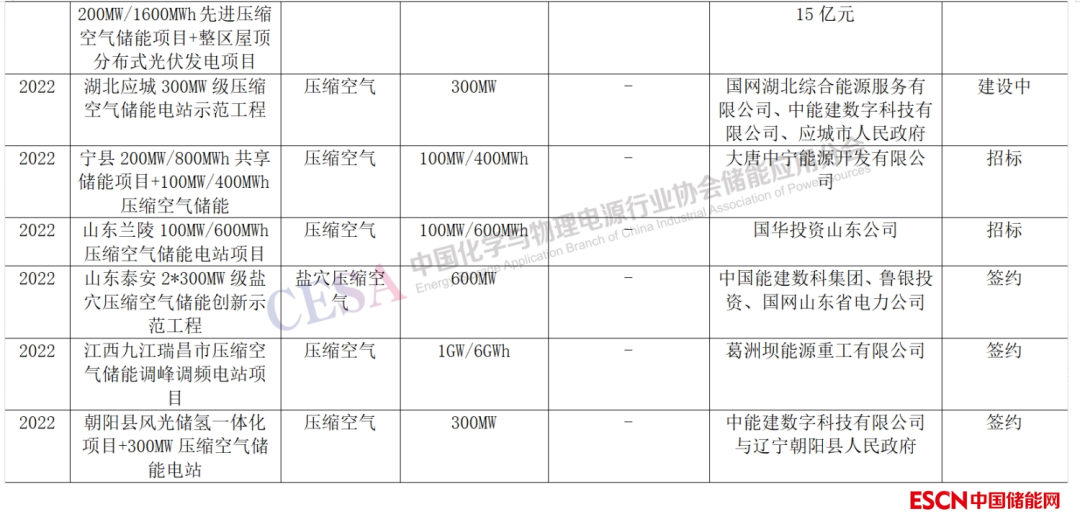

一个产业成熟的标志就是是否形成了完整的产业链,压缩空气储能产业链涉及设计开发、盐穴资源、材料及装备制造、系统集成、投资、建设运营等,其中压缩机、透平机、膨胀机是压缩空气储能装备系统中的最核心部件,我国已经具备了具有自主知识产权的国产化装备产能优势。

图1 压缩空气储能产业链

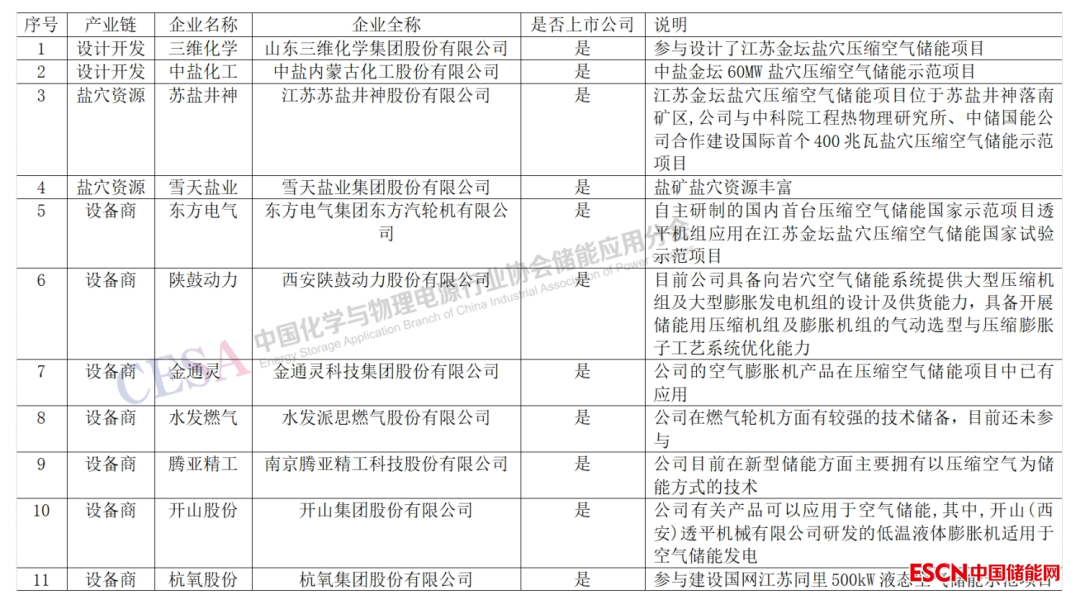

可以说,我国通过对压缩空气储能项目的不断示范运行,已经构建了产业链的雏形,产业链上企业已有20余家,技术支持方有:清华大学、中科院工程热物理研究所、中科院理化所。设计开发商有:三维化学、中盐化工等;盐穴资源商有:苏盐井神、雪天盐业等。设备商有:陕鼓动力、金通灵、东方电气、佳电股份等。系统集成商有:中储国能等;投资商有:鲁银投资等,建设运营商有:中国能建、中国电建、华电集团、大唐集团等。

作为最具发展潜力的大规模长时储能技术之一,压缩空气储能就是一个超级“充电宝”,具有规模大、成本低、寿命长、环境友好等优点,特别是我国已经不断投建及运行的先进压缩空气储能项目,将有效支撑能源革命与转型,有利于提升可再生能源发电与消费比例,助力“碳中和”,并拉动相关产业发展。中泰证券预计到2025年我国压缩空气储能设备市场空间或达360亿元,未来10年可达1260亿元。

表3 2022国内压缩空气储能产业链重点企业一览表

文章来源于压缩机网

如有侵权,请联系客服删除